МИНИСТЕРСТВО ФИНАНСОВ РЕСПУБЛИКИ

КАРЕЛИЯ

ПРИКАЗ

5 мая 2008 г. N 113

Об утверждении Решения об эмиссии

государственных облигаций Республики

Карелия

в форме документарных ценных бумаг

на предъявителя с фиксированным

купонным

доходом и амортизацией долга

В соответствии с Генеральными

условиями эмиссии и обращения

государственных облигаций Республики

Карелия, утвержденными постановлением

Правительства Республики Карелия от 5

октября 2005 года N 121-П, и Условиями эмиссии

и обращения государственных облигаций

Республики Карелия в форме

документарных ценных бумаг на

предъявителя с фиксированным купонным

доходом и амортизацией долга,

утвержденными приказом Министерства

финансов Республики Карелия от 25 января

2008 года N 17,

ПРИКАЗЫВАЮ:

1. Утвердить прилагаемое Решение об

эмиссии государственных облигаций

Республики Карелия в форме

документарных ценных бумаг на

предъявителя с фиксированным купонным

доходом и амортизацией долга.

2. Опубликовать настоящий приказ в

газете «Карелия».

3. Контроль за исполнением приказа

оставляю за собой.

Министр финансов А.С. Колесов

Утверждено

приказом Министерства финансов

Республики Карелия

от 5 мая 2008 года N 113

РЕШЕНИЕ ОБ

ЭМИССИИ

государственных облигаций Республики

Карелия в форме

документарных ценных бумаг на

предъявителя с фиксированным

купонным доходом и амортизацией

долга

ГОСУДАРСТВЕННЫЙ РЕГИСТРАЦИОННЫЙ НОМЕР ВЫПУСКА RU34011KAR0

Настоящее Решение об эмиссии

государственных облигаций Республики

Карелия в форме документарных ценных

бумаг на предъявителя с фиксированным

купонным доходом и амортизацией долга

(далее - Решение) принято в соответствии с

Федеральным законом от 29 июля 1998 года N

136-ФЗ «Об особенностях эмиссии и

обращения государственных и

муниципальных ценных бумаг».

Генеральными условиями эмиссии и

обращения государственных облигаций

Республики Карелия, утвержденными

постановлением Правительства

Республики Карелия от 5 октября 2005 года N

121-П (далее - Генеральные условия), и

Условиями эмиссии и обращения

государственных облигаций Республики

Карелия в форме документарных ценных

бумаг на предъявителя с фиксированным

купонным доходом и амортизацией долга,

утвержденными приказом Министерства

финансов Республики Карелия от 25 января

2008 года N 17 (далее - Условия эмиссии)

(зарегистрированы Министерством

финансов Российской Федерации 18 апреля

2008 года, регистрационный номер KAR-010/00401).

1. Эмитентом государственных

облигаций Республики Карелия в форме

документарных ценных бумаг на

предъявителя с фиксированным купонным

доходом и амортизацией долга (далее -

Облигации) от имени Республики Карелия

выступает Министерство финансов

Республики Карелия (далее - Эмитент).

Юридический и почтовый адрес

Эмитента: Россия, 185028, г. Петрозаводск, пр.

Ленина, 19.

2. Вид ценных бумаг -

государственные облигации субъекта

Российской Федерации с фиксированным

купоном и амортизацией долга.

3. Облигации выпускаются в форме

документарных ценных бумаг на

предъявителя с обязательным

централизованным хранением (учетом)

глобального сертификата выпуска (далее -

Сертификат) в Уполномоченном

депозитарии.

4. Владелец Облигации имеет право:

- на получение номинальной

стоимости Облигации. Погашение

номинальной стоимости Облигации

осуществляется частями в даты,

установленные настоящим Решением;

- на получение купонного дохода,

определяемого исходя из процентной

ставки купонного дохода, которая

начисляется на непогашенную часть

номинальной стоимости Облигации, в даты

выплат купонного дохода, установленные

настоящим Решением;

- владеть, пользоваться и

распоряжаться принадлежащей ему

Облигацией в соответствии с

законодательством Российской

Федерации.

Владелец Облигации может

совершать с Облигацией

гражданско-правовые сделки в

соответствии с законодательством

Российской Федерации, Генеральными

условиями, Условиями эмиссии и настоящим

Решением.

Эмитент обязуется обеспечить права

владельцев Облигаций при соблюдении ими

установленного законодательством

Российской Федерации порядка

осуществления этих прав.

5. Весь выпуск Облигаций

оформляется одним Сертификатом по форме

согласно приложению, который

удостоверяет совокупность прав на

Облигации, указанные в нем, и передается

на хранение (учет) в Уполномоченный

депозитарий.

Сертификат на руки владельцам

Облигаций не выдается. Право

собственности на Облигации переходит в

момент осуществления приходной записи

по счету депо приобретателя.

После погашения всех Облигаций

производятся снятие Сертификата с

хранения и его погашение. Уполномоченным

депозитарием, осуществляющим

централизованное хранение Сертификата

Облигаций, ведение учета и удостоверение

прав на Облигации, является

Некоммерческое партнерство

«Национальный депозитарный центр»

(далее - Уполномоченный депозитарий).

Место нахождения: г. Москва, Средний

Кисловский пер., 1/13, строение 4; лицензия

Федеральной комиссии по рынку ценных

бумаг N 177-03431-000100 от 4 декабря 2000 года.

Депозитариями, осуществляющими

учет и удостоверение прав на Облигации,

учет и удостоверение передачи прав по

Облигациям, являются профессиональные

участники рынка ценных бумаг,

осуществляющие депозитарную

деятельность в соответствии с

законодательством Российской Федерации

и являющиеся депонентами

Уполномоченного депозитария (далее -

Депозитарии).

6. Номинальная стоимость одной

Облигации выражается в валюте

Российской Федерации и составляет 1000

(одну тысячу) рублей.

7. Общее количество Облигаций

составляет 800 000 (восемьсот тысяч) штук.

8. Общий объем эмиссии Облигаций

составляет 800 000 000 (восемьсот миллионов)

рублей по номинальной стоимости.

9. Размещение Облигаций проводится

у Организатора торговли - ЗАО «Фондовая

биржа ММВБ» (далее - Организатор

торговли).

Место нахождения: 125009, г. Москва,

Большой Кисловский пер., 13.

Лицензия фондовой биржи: N

077-10489-000001.

Дата выдачи лицензии: 23.08.2007 г.

Срок действия лицензии: бессрочная

лицензия.

Орган, выдавший лицензию: ФСФР

России.

10. Размещение Облигаций

осуществляется путем отчуждения

Генеральным агентом по поручению и за

счет Эмитента Облигаций первым

владельцам посредством заключения

сделок купли-продажи у Организатора

тоговли в соответствии с действующим

законодательством Российской

Федерации,Условиями эмиссии и настоящим

Решением.

Генеральным агентом по размещению

Облигаций, осуществляющим продажу

Облигаций по поручению и за счет

Эмитента, является Акционерный

коммерческий банк «Банк Москвы»

(открытое акционерное общество) (далее -

Генеральный агент).

Место нахождения: Российская

Федерация, г. Москва, ул. Рождественка, 8/15,

строение 3; лицензия Федеральной

комиссии по рынку ценных бумаг на

осуществление брокерской деятельности N

177-03211-100000 от 29 ноября 2000 года.

11. Дата начала размещения Облигаций

-15 мая 2008 года.

12. В дату начала размещения

Облигаций проводится конкурс по

определению процентной ставки по

первому купону (далее - Конкурс).

Размещение Облигаций в дату начала

размещения осуществляется по цене 100

процентов от номинальной стоимости.

Время проведения операций в рамках

Конкурса по размещению Облигаций и

заключения сделок по размещению

устанавливается Организатором торговли

по согласованию с Генеральным агентом. В

ходе проведения Конкурса участники

торгов подают заявки на покупку

Облигаций в соответствии с нормативными

документами Организатора торговли. В

каждой заявке указывается цена, равная 100

процентам от номинальной стоимости

Облигаций, ставка купонного дохода, при

которой покупатель готов приобрести

Облигации, и количество Облигаций, а

также иные реквизиты в соответствии с

нормативными документами Организатора

торговли. Ставка купонного дохода

устанавливается в процентах годовых с

точностью до сотой доли процента.

Оплата Облигаций производится в

денежной форме в валюте Российской

Федерации в безналичном порядке в

соответствии нормативными документами

Организатора торговли. Расчеты по

Облигациям при их размещении

производятся на условиях «поставка

против платежа» в соответствии с

правилами клиринга Клиринговой

организации - ЗАО «ММВБ», действующими на

дату размещения Облигаций.

Полное фирменное наименование:

Закрытое акционерное общество

«Московская межбанковская валютная

биржа» (выше и далее - «ЗАО «ММВБ»,

Клиринговая организация»)

Сокращенное фирменное

наименование:

ЗАО «ММВБ».

Полное фирменное наименование:

Закрытое акционерное общество

«Московская межбанковская валютная

биржа» (выше и далее - «ЗАО «ММВБ»,

Клиринговая организация»)

Сокращенное фирменное

наименование: ЗАО «ММВБ».

Место нахождения: 125009 г. Москва,

Большой Кисловский пер., 13.

Номер лицензии на осуществление

брокерской деятельности: 077-05869-000010.

Дата выдачи: 26.02.2002 г.

Срок действия: бессрочная

лицензия.

Лицензирующий орган: ФКЦБ России.

К началу проведения Конкурса

участники торгов Организатора торговли

резервируют на своих торговых счетах в

«Небанковская кредитная организация

закрытого акционерного общества

«Расчетная палата Московской

межбанковской валютной биржи» (далее

-Расчетная палата ММВБ) денежные

средства в сумме, достаточной для полной

оплаты Облигаций, указанные в заявках на

покупку, с учетом всех комиссионных

сборов.

С учетом поданных в ходе Конкурса

заявок на приобретение Облигаций

Эмитент определяет процентную ставку по

первому купону.

Удовлетворению подлежат заявки на

покупку Облигаций, в которых величина

указанной процентной ставки по первому

купону меньше или равна процентной

ставке по первому купону, определенной

Эмитентом. Заявки удовлетворяются в

порядке возрастания указанной в них

процентной ставки по первому купону,

начиная с минимальной.

Если с одинаковой процентной

ставкой по первому купону

зарегистрировано несколько заявок на

покупку, то в первую очередь

удовлетворяются заявки, поданные ранее

по времени.

Размер заявки на покупку Облигаций,

поданной в ходе проведения Конкурса, не

влияет на ее приоритет. В случае если

объем последней из подлежащих

удовлетворению заявок превышает

количество Облигаций, оставшихся

неразмещенными, то данная заявка на

покупку удовлетворяется в размере

неразмещенного остатка Облигаций.

Неудовлетворенные в ходе проведения

Конкурса заявки на покупку Облигаций

снимаются Генеральным агентом.

13. Дальнейшее размещение Облигаций,

если они не были полностью размещены в

ходе Конкурса, начинается в день

проведения Конкурса, непосредственно

после его окончания и проводится до даты

окончания размещения включительно, по

цене (ценам), установленной Эмитентом (за

исключением даты начала размещения

Облигаций, размещение в которую

осуществляется по цене равной 100

процентов от номинальной стоимости).

Генеральный агент публикует

сообщение об установленной Эмитентом

цене размещения при помощи системы

торгов Организатора торговли.

Для приобретения Облигаций

при их размещении после окончания

Конкурса в случае их неполного

размещения в ходе проведения Конкурса

участники торгов Организатора торговли

вправе подать через систему торгов

Организатора торговли обеспеченную

денежными средствами заявку на покупку

Облигаций. В заявке указывается

максимальное количество Облигаций,

которое лицо, подавшее заявку, готово

приобрести, цена покупки Облигаций,

установленная Эмитентом, а также иные

реквизиты в соответствии с нормативными

документами Организатора торговли.

Заявка должна быть обеспечена

соответствующим объемом денежных

средств на счете лица, подающего заявку,

на момент подачи заявки, с учетом

накопленного купонного дохода, который

рассчитывается на текущую дату по

формуле, указанной в пункте 17 настоящего

Решения.

Удовлетворение заявок на

приобретение Облигаций при их

размещении после окончания Конкурса

осуществляется Генеральным агентом.

Поданные заявки на приобретение

Облигаций удовлетворяются Генеральным

агентом в порядке очередности их

поступления в адрес Генерального агента.

Если объем очередной удовлетворяемой

заявки превышает объем неразмещенных к

моменту удовлетворения заявки

Облигаций, заявка удовлетворяется в

объеме неразмещенных к моменту

удовлетворения заявки Облигаций.

14. Датой окончания размещения

Облигаций является 31 декабря 2008 года или

дата размещения последней Облигации в

зависимости от того, какая из указанных

дат наступит ранее.

15. Обращение Облигаций на вторичном

рынке осуществляется путем заключения

гражданско-правовых сделок, как у

Организатора торговли, так и вне

организованного рынка ценных бумаг в

соответствии с законодательством

Российской Федерации, Условиями эмиссии

и настоящим Решением.

Обращение Облигаций начинается со

дня, следующего за днем начала

размещения Облигаций, и продолжается в

течение срока обращения Облигаций,

предусмотренного пунктом 18 настоящего

Решения.

16. Все расчеты по Облигациям

осуществляются в валюте Российской

Федерации.

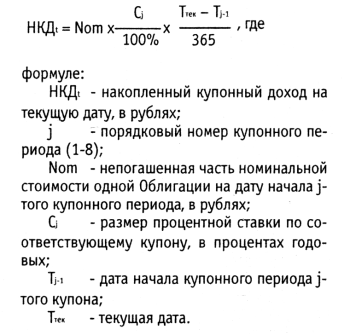

17. В ходе размещения Облигаций, а

также при обращении Облигаций, при

совершении сделок купли-продажи

Облигаций покупатель уплачивает

продавцу цену Облигаций, а также

накопленный купонный доход (HKDt), который

рассчитывается на текущую дату по а

также накопленный купонный доход

который рассчитывается на текущую дату

по

Значение HKDt, рассчитанное по

вышеуказанной формуле, округляется с

точностью до копейки следующим путем:

если дробная часть копейки

составляет менее 0,5 копейки, то HKDt

уменьшается до целой копейки;

если дробная часть копейки

составляет 0,5 копейки и более, то HKDt

увеличивается до целой копейки.

18. Срок обращения Облигаций

составляет 1456 (одна тысяча четыреста

пятьдесят шесть) дней.

19. Каждая Облигация имеет 8 (восемь)

купонных периодов.

Продолжительность каждого

купонного периода составляет 182 (сто

восемьдесят два)дня.

Первый купонный период Облигаций

начинается с даты начала размещения

Облигаций. Второй и последующие купонные

периоды начинаются с даты окончания

предыдущего купонного периода. Купонный

доход выплачивается в дату окончания

купонного периода. Последний купонный

доход выплачивается в дату погашения

последней части номинальной стоимости

Облигаций.

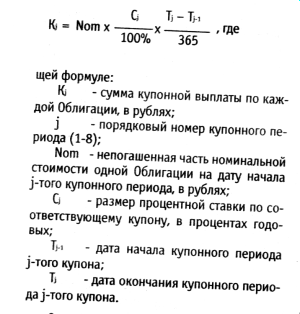

Расчет суммы выплат купонного

дохода на одну Облигацию производится по

следующей формле:

Сумма выплаты купонного дохода на

одну Облигацию определяется с точностью

до одной копейки. Округление

производится по правилам

математического округления. При этом под

правилом математического округления

следует понимать метод округления, при

котором значение целой копейки (целых

копеек) не изменяется, если первая за

округляемой цифра равна от 0 до 4, и

изменяется, увеличиваясь на единицу,

если первая за округляемой цифра равна

от 5 до 9.

Купонный доход по Облигациям, не

размещенным до даты окончания

размещения в соответствии с условиями

настоящего Решения, не начисляется и не

выплачивается.

Процентные ставки купонного дохода

являются фиксированными и

устанавливаются на каждый купонный

период.

Размер процентной ставки купонного

дохода по первому купонному периоду

устанавливается в ходе Конкурса,

проводимого в дату начала размещения

Облигаций.

Размер процентной ставки по

второму купонному периоду

устанавливается равным размеру

процентной ставки по первому купонному

периоду.

Размер процентной ставки по

третьему -четвертому купонным периодам

устанавливается равным размеру

процентной ставки по первому купонному

периоду, уменьшенному на 0,1% (ноль целых

одна десятая) годовых.

Размер процентной ставки по пятому

-шестому купонным периодам

устанавливается равным размеру

процентной ставки по первому купонному

периоду, уменьшенному на 0,2% (ноль целых

две десятых) годовых.

Размер процентной ставки по

седьмому -восьмому купонным периодам

устанавливается равным размеру

процентной ставки по первому купонному

периоду, уменьшенному

на 0,3% (ноль целых три десятых) годовых.

Даты начала и окончания купонных

пери-

Номер купонного периода |

Дата начала купонного периода |

Дата окончания купонного периода/выплаты купонного дохода |

Длительность купонного периода, дней |

1 |

15 мая 2008 года |

13 ноября 2008 года |

182 |

2 |

13 ноября 2008 года |

14 мая 2009 года |

182 |

3 |

14 мая 2009 года |

12 ноября 2009 года |

182 |

4 |

12 ноября 2009 года |

13 мая 2010 года |

182 |

5 |

13 мая 2010 года |

11 ноября 2010 года |

182 |

6 |

11 ноября 2010 года |

12 мая 2011 года |

182 |

7 |

12 мая 2011 года |

10 ноября 2011 года |

182 |

8 |

10 ноября 2011 года |

10 мая 2012 года |

182 |

одов, а также длительность

купонного периода указаны в следующей

таблице:

20. Погашение номинальной стоимости

Облигаций осуществляется частями в

следующие даты и в следующих размерах:

- размер погашаемой первой части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 12 ноября 2009 года;

- размер погашаемой второй части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 13 мая 2010 года;

- размер погашаемой третьей части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 11 ноября 2010 года;

- размер погашаемой четвертой части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 12 мая 2011 года;

- размер погашаемой пятой части

номинальной стоимости устанавливается

равным 10 (десять) % номинальной стоимости

Облигаций, что составляет 100 (сто) рублей

на одну Облигацию, с датой выплаты 10

ноября 2011 года;

- размер погашаемой шестой части

номинальной стоимости устанавливается

равным 30 (тридцать) % номинальной

стоимости Облигаций, что составляет 300

(триста) рублей на одну

Облигацию, с датой выплаты 10 мая 2012

года.

Дата погашения Облигаций - 10 мая 2012

года.

21. При погашении Облигаций их

владельцам выплачиваются непогашенная

часть номинальной стоимости Облигаций и

купонный доход за последний купонный

период.

22. Платежным агентом является

Акционерный коммерческий банк «Банк

Москвы» (открытое акционерное

общество).

Место нахождения: 107996, Российская

Федерация, г. Москва, ул. Рождественка, 8/15,

строение 3; лицензия на осуществление

банковских операций N 2748 выдана

Центральным банком Российской Федерации

14 октября 2004 года.

23. Выплата купонного дохода по

Облигациям осуществляется Платежным

агентом за счет и по поручению Эмитента

путем перевода в день выплаты купонного

дохода суммы купонного дохода на

банковские счета владельцев и/или

номинальных держателей Облигаций (далее

по тексту совместно именуемые -

держатели облигаций), являющихся

таковыми по состоянию на конец

операционного дня Уполномоченного

депозитария, предшествующего 6 (шестому)

рабочему дню до даты купонной выплаты по

Облигациям (далее по тексту - дата

составления Перечня держателей

облигаций).

Погашение каждой части номинальной

стоимости Облигаций осуществляется

Платежным агентом за счет и по поручению

Эмитента путем перевода в день погашения

части номинальной стоимости суммы

средств в размере погашаемой части

номинальной стоимости Облигаций на

банковские счета держателей Облигаций,

указанных в Перечне держателей

облигаций, составленном по состоянию на

конец операционного дня Уполномоченного

депозитария, предшествующего б (шестому)

рабочему дню до даты погашения части

номинальной стоимости Облигаций.

Не позднее следующего рабочего дня,

с даты выплаты купонного дохода и/или

даты погашения части номинальной

стоимости Облигаций Платежный агент

уведомляет Уполномоченный депозитарий

обо всех произведенных выплатах.

24. Уполномоченный депозитарий не

позднее чем за (три) рабочих дня додаты

выплаты купонного дохода и/или даты

погашения части номинальной стоимости

Облигаций представляет Платежному

агенту Перечень держателей Облигаций по

состоянию на конец операционного дня

Уполномоченного депозитария,

предшествующего 6 (шестому) рабочему дню

до даты выплаты купонного дохода и/или

погашения части номинальной стоимости

Облигаций, включающий в себя следующие

данные:

полное наименование лица,

уполномоченного получать суммы доходов

и/или погашения по Облигациям;

количество Облигаций, учитываемых

на счетах депо лица, уполномоченного

получать суммы доходов и/или погашения

по Облигациям;

место нахождения и почтовый адрес лица,

уполномоченного получать суммы доходов

и/или погашения по Облигациям;

реквизиты банковского счета лица,

уполномоченного получать суммы доходов

и/или погашения по Облигациям, а именно:

- номер счета в банке;

- наименование банка (с указанием

города банка), в котором открыт счет;

- корреспондентский счет банка, в

котором открыт счет;

- банковский идентификационный код

банка, в котором открыт счет;

- идентификационный номер

налогоплательщика (ИНН) получателя

платежа;

- налоговый статус лица,

уполномоченного получать суммы доходов

и/или погашения по Облигациям (резидент,

нерезидент с постоянным

представительством в Российской

Федерации, нерезидент без постоянного

представительства в Российской

Федерации и т.д., для физических лиц -

налоговый резидент/нерезидент).

25. Владельцы и номинальные

держатели Облигаций самостоятельно

отслеживают полноту и актуальность

реквизитов банковского счета,

представленных ими в Уполномоченный

депозитарий. В случае если указанные

реквизиты были недостаточными

(неполными), неактуальными и/или не были

своевременно представлены держателями

Облигаций в Уполномоченный депозитарий,

Уполномоченный депозитарий, Платежный

агент и Эмитент не несут ответственности

за задержку в платежах.

Владелец Облигаций, не являющийся

депонентом Уполномоченного депозитария,

должен уполномочить Депозитарий, в

котором у него открыт счет депо, на

получение части номинальной стоимости

и/или купонного дохода по Облигациям,

причитающихся владельцу Облигаций.

В том случае, если среди владельцев

облигаций есть нерезиденты и/или

физические лица, то номинальный

держатель обязан дополнительно указать

в перечне держателей Облигаций в

отношении таких лиц следующую

информацию:

- полное наименование/Ф.И.О.

владельца Облигаций;

- количество принадлежащих

владельцу Облигаций;

- полное наименование лица,

уполномоченного получать суммы

погашения по Облигациям;

- место нахождения (или регистрации

-для физических лиц) и почтовый адрес,

включая индекс, владельца Облигаций;

- реквизиты банковского счета лица,

уполномоченного получать суммы

погашения по Облигациям;

- идентификационный номер

налогоплательщика (ИНН) владельца

Облигаций;

- налоговый статус владельца

Облигаций;

в случае если владельцем Облигаций

является юридическое лицо-нерезидент:

индивидуальный идентификационный

номер (ИИН) - при наличии;

в случае если владельцем Облигаций

является физическое лицо:

- вид номер, дата и место выдачи

документа, удостоверяющего личность

владельца Облигаций, наименование

органа, выдавшего документ;

- номер свидетельства

государственного пенсионного

страхования владельца Облигаций (при его

наличии);

- ИНН владельца Облигаций (при его

наличии);

- число, месяц и год рождения

владельца Облигаций.

Физическое лицо для получения

купонного дохода по Облигациям и/или

части номинальной стоимости Облигаций

обязано открыть банковский счет в любой

кредитной организации.

Эмитент не несет ответственности

за невыполнение владельцами и

номинальными держателями Облигаций

требований настоящего пункта.

26. Если дата выплаты купонного

дохода по Облигациям и/или дата

погашения части номинальной стоимости

Облигаций приходится на субботу,

воскресенье, праздничный день или иной

день, не являющийся рабочим в Российской

Федерации, то выплаты осуществляются в

первый рабочий день, следующий за датой

выплаты купонного дохода по Облигациям

и/или датой погашения части номинальной

стоимости Облигаций. Держатели

Облигаций не имеют права требовать

начисления процентов или какой-либо иной

компенсации за такую задержку в

платеже.

27. Списание Облигаций со счетов

депо производится после выплаты

Эмитентом номинальной стоимости

Облигаций, а также купонного дохода за

последний период.

28. Основные показатели бюджета

Республики Карелия на 2008 год

соответствуют нормам Бюджетного кодекса

Российской Федерации. В соответствии с

Законом Республики Карелия от 13 декабря

2007 года N 140-3 РК «О бюджете Республики

Карелия на 2008 год» (с учетом внесенных

изменений) утверждены основные

характеристики бюджета Республики

Карелия на 2008 год:

общий объем доходов бюджета

Республики Карелия -17 013 748,4 тыс. рублей;

общий объем расходов бюджета

Республики Карелия -17 869 494,0 тыс. рублей;

верхний предел государственного

внутреннего долга Республики Карелия на

1 января 2009 года в валюте Российской

Федерации - 3 880 747,2 тыс. рублей и в

иностранной валюте -1,1 млн долларов США;

дефицит бюджета Республики Карелия

-855 745,6 тыс. рублей;

предельный объем расходов на

обслуживание государственного долга

Республики Карелия -193 600 тыс. рублей.

Приложение

к Решению об эмиссии государственных

облигаций Республики Карелия в

форме

документарных ценных бумаг на

предъявителя с фиксированным

купонным доходом и амортизацией

долга

Образец

Герб Республики Карелия

Министерство финансов Республики

Карелия

СЕРТИФИКАТ

государственных облигаций Республики

Карелия в форме

документарных ценных бума

г на предъявителя с фиксированным

купонным доходом и амортизацией долга

Государственный регистрационный номер

выпуска RU34011KAR0

Эмитентом Облигаций от

имени Республики Карелия выступает

Министерство финансов Республики

Карелия. Местонахождение: Россия, 185028, г.

Петрозаводск, пр. Ленина, 19.

Форма облигаций: Облигации

выпускаются в форме государственных

документарных ценных бумаг субъекта

Российской Федерации на предъявителя с

обязательным централизованным

хранением (учетом) с фиксированным

купонным доходом и амортизацией долга.

Настоящий Сертификат удостоверяет

право на 800 000 (восемьсот тысяч) штук

Облигаций номинальной стоимостью 1000

(одна тысяча) рублей каждая и общей

номинальной стоимостью 800 000 000 (восемьсот

миллионов) рублей (далее - «Облигации»).

Настоящий Сертификат оформлен на

все Облигации выпуска.

Общий объем выпуска Облигаций (по

номинальной стоимости):

800 000 000 (восемьсот миллионов)

рублей.

Дата начала размещения Облигаций: 15

мая 2008 года.

Дата окончания размещения

Облигаций: 31 декабря 2008 года или дата

размещения последней Облигации в

зависимости от того, какая из указанных

дат наступит ранее.

Срок обращения Облигаций: 1456 (одна

тысяча четыреста пятьдесят шесть) дней с

даты начала размещения Облигаций.

Погашение номинальной стоимости

Облигаций осуществляется частями в

следующие даты и в следующих размерах:

- размер погашаемой первой части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят)

рублей на одну Облигацию, с датой выплаты

12 ноября 2009 года;

- размер погашаемой второй части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 13 мая 2010 года;

- размер погашаемой третьей части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей на одну Облигацию,

с датой выплаты 11 ноября 2010 года;

- размер погашаемой четвертой части

номинальной стоимости устанавливается

равным 15 (пятнадцать) % номинальной

стоимости Облигаций, что составляет 150

(сто пятьдесят) рублей

на одну Облигацию, с датой выплаты 12

мая 2011 года;

–

размер погашаемой пятой части

номинальной стоимости устанавливается

равным

Номер |

Дата начала |

Дата окончания купонного |

Длительность |

купонного |

купонного периода |

периода/выплаты купонного |

купонного периода, |

периода |

|

дохода |

дней |

1 |

15 мая 2008 года |

13 ноября 2008 года |

182 |

2 |

13 ноября 2008 года |

14 мая 2009 года |

182 |

3 |

14 мая 2009 года |

12 ноября 2009 года |

182 |

4 |

12 ноября 2009 года |

13 мая 2010 года |

182 |

5 |

13 мая 2010 года |

11 ноября 2010 года |

182 |

б |

11 ноября 2010 года |

12 мая 2011 года |

182 |

7 |

12 мая 2011 года |

10 ноября 2011 года |

182 |

8 |

10 ноября 2011 года |

10 мая 2012 года |

182 |

10 (десять) % номинальной стоимости

Облигаций, что составляет 100 (сто) рублей

на одну Облигацию, с датой выплаты 10

ноября

2011 года;

- размер погашаемой шестой части

номинальной стоимости устанавливается

равным 30 (тридцать) % номинальной

стоимости Облигаций, что составляет 300

(триста) рублей на одну

Облигацию, с датой выплаты 10 мая

2012 года.

Дата погашения Облигаций -10 мая 2012

года.

Каждая Облигация имеет 8 (восемь)

купонных периодов.

Процентные ставки купонного дохода

являются фиксированными и

устанавливаются на каждый купонный

период.

Размер процентной ставки купонного

дохода по первому купонному периоду

устанавливается в ходе Конкурса,

проводимого в дату начала размещения

Облига Размер процентной аавки по

второму купонному периоду

устанавливается равным размеру

процентной ставки по первому купонному

периоду.

Размер процентной ставки по

третьему -четвертому купонным периодам

устанавливается равным размеру

процентной аавки по первому купонному

периоду, уменьшенному на ОД % (ноль целых

одна десятая) годовых.

Размер процентной аавки по пятому

-шеаому купонным периодам

устанавливается равным размеру

процентной ставки по первому купонному

периоду, уменьшенному на 0,2 % (ноль целых

две десятых) годовых.

Размер процентной аавки по

седьмому -восьмому купонным периодам

устанавливается равным размеру

процентной ставки по первому купонному

периоду, уменьшенному на 0,3 % (ноль целых

три десятых) годовых.

Даты начала и окончания купонных

периодов, а также длительность купонного

периода указаны в следующей таблице:

Министерство финансов Республики

Карелия обязуется обеспечить права

владельцев Облигаций при соблюдении ими

установленного законодательством

Российской Федерации и

законодательством Республики Карелия

порядка осуществления этих прав.

Настоящий Сертификат депонируется

в Некоммерческом партнерстве

«Национальный депозитарный центр»

(место нахождения: Россия, г. Москва,

Средний Кисловский пер., 1/13, стр. 4,

лицензия Федеральной комиссии по рынку

ценных бумаг N 177-03431-000100 от 4 декабря 2000

года), которое осуществляет обязательное

централизованное хранение настоящего

Сертификата.

Министр финансов Республики Карелия А.С. Колесов

Текст сверен по:

Газета "Карелия" N 49 (1770) 08.05.2008 г. С. 17-19

Ссылается на

- О Генеральных условиях эмиссии и обращения государственных облигаций Республики Карелия (с изменениями на 6 июля 2021 года)

- Об утверждении Условий эмиссии и обращения государственных облигаций Республики Карелия в форме документарных ценных бумаг на предъявителя с фиксированным купонным доходом и амортизацией долга